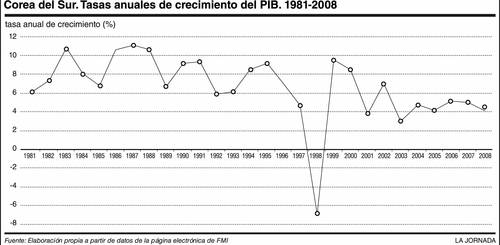

Crisis del capitalismo mundial/ XVI La crisis asiática descrita por Krugman a crisis asiática que comenzó en 1997 con la devaluación de la moneda tailandesa, el baht, provee un caso de estudio más a Paul Krugman (The Return of Depression Economics and the Crisis of 2008, W.W. Norton, Nueva York, 2009), que se viene a sumar al del estancamiento económico de Japón en los años 90 (que examiné en las entregas del 10 y 17/4/09) y al de las crisis en América Latina de los años 80 y 90. Los estudios de caso los aborda este autor buscando respuestas a la pregunta depor qué la economía mundial está nuevamente en una severa crisis global, si se suponía que ya sabíamos cómo combatirlas. Como en Japón y otros países, un elemento explicativo presente es el deriesgo moral: unos son los que invierten y reciben los beneficios si todo va bien y otros los que pagan los costos si la inversión resulta fallida (privatización de las ganancias; socialización de las pérdidas). El capitalismo pierde así una de las justificantes de la ganancia que sus apologistas suelen esgrimir: el riesgo. Si los riesgos los asume otro, el inversionista se despreocupa de la viabilidad de su inversión o préstamo y hace más inestable al de por sí cíclico capitalismo. En Tailandia, los inversionistas extranjeros se sentían protegidos porque las empresas financieras locales a las que prestaban eran propiedad de parientes de políticos encumbrados. Krugman relata que, en efecto, 9 de cada 10 inversionistas fueron rescatados a costa de los contribuyentes una vez estallada la crisis. Indica que algo similar ocurría en los otros países que fueron afectados por la crisis. El auge que vivía la economía tailandesa desde los años 80 fue impulsado originalmente por la inversión extranjera en plantas industriales y después también por inversión local inmobiliaria y en negocios. Al principio Tailandia era financieramente autosuficiente: no recibía créditos del exterior, pero a partir de la década de los 90 empezó a fluir capital monetario en búsqueda de tasas de interés más altas que en el primer mundo, donde la política monetaria las había bajado mucho para estimular sus economías. Estos flujos se dirigieron a todo el mundo, y después de la crisis mexicana de 1994-1995, se redireccionaron a Asia. Tailandia, Malasia, Indonesia y Corea del Sur empezaron a recibir fuertes flujos de divisas internacionales que aumentaron mucho las reservas de los bancos centrales y la oferta monetaria, lo que aceleró las inversiones y llevó al auge y a la especulación, tanto en bienes raíces como en la bolsa de valores. Este proceso llevó a estas economías a una burbuja similar a la que vivió Japón a finales de los 80. Los intentos por frenar el inflado de la burbuja fracasaron y, según Krugman, lo único que les quedaba hubiese sido dejar que el valor del baht se elevara ante la demanda enorme generada por las divisas internacionales entrantes que requerían cambiarse por moneda local para invertirse. Pero no se dejó que la moneda se revaluara porque ello habría restado competitividad a la economía. Pero el auge empezó a generar aumentos salariales, lo que hizo menos competitivas las exportaciones, a la par que las importaciones se disparaban por los mayores niveles de inversión y consumo, generando altos niveles de déficit en la balanza comercial que llegaron a 8 por ciento del PIB. Estos números, similares a los de México antes de la crisis del tequila (19994-95), dice Krugman, pusieron nerviosos a los inversionistas. Como la casa siempre termina venciendo a los apostadores, dice nuestro autor, un número de inversiones especulativas realizadas con fondos internacionales empezaron a fracasar, lo que frenó la disposición extranjera a trasladar su dinero al país. La confianza se vino abajo, empezaron a bajar los precios de los bienes raíces y de las acciones. La especulación contra el bahtcomenzó: los empresarios se protegían de la devaluación esperada comprando dólares. Y la devaluación llegó el 2 de julio de 1997. Las expectativas eran que, una vez devaluada la moneda, la economía se recuperaría rápidamente. Pero no fue así, entró en una profunda recesión y la crisis se contagió a varios países asiáticos. La caída (y muy rápida recuperación de la economía de Corea del Sur, así como su posterior menor ritmo de crecimiento, puede verse en la gráfica incluida). La explicación de la crisis que presenta Krugman tiene dos partes: 1) la mecánica, explicar cómo ocurrió, cómo fue posible que una devaluación en un pequeño país de Asia hubiese provocado un colapso de la inversión y la producción en un área tan amplia; y 2) ¿Por qué no pudieron los gobiernos prevenir la catástrofe? ¿Qué le pasó a la política macroeconómica? En cuanto al primer punto, Krugman dice que lo que pasó “fue un proceso circular –un circuito de retroalimentación devastador– de deterioro financiero y confianza declinante”. Esta explicación la plasma en un diagrama al que llama el “las inversiones se canalizaban a la región a través de ‘fondos de mercados emergentes’ que ponían a todos los países en el mismo saco. Cuando llegaron malas noticias de Tailandia, el dinero fue retirado de estos fondos y, por tanto, de todos los países de la región. El apetito de los inversionistas por la región había sido alimentado por la percepción de un milagro asiático. Cuando un país resultó no ser tan milagroso después de todo, sacudió la fe en todo los demás.” A la pregunta de por qué la crisis ocurrió justo en Asia y justo en 1997, si Asia había resistido shocks económicos más grandes antes, lleva a otra pregunta: ¿qué había cambiado en Asia (o en el mundo) de manera que las malas noticias dispararan una avalancha económica? Su respuesta es que se habían vuelto más vulnerables por haber abierto al exterior sus mercados financieros. En cuanto a la segunda parte de la explicación de la crisis, la referida a por qué la política económica no pudo prevenirla, la analizaré en la próxima entrega.

círculo vicioso de la crisis financiera

, según el cual son tres elementos los que se realimentan entre sí formando un circuito cerrado: 1. declinación de la confianza en la economía y en la moneda; 2. moneda devaluada, alza en tasas de interés y economía en recesión; y 3. problemas financieros de empresas, bancos y hogares. Aunque la historia de la crisis es muy parecida a la de México en 1994-95, sorprendió incluso a muchos que comprenden la interacción entre los tres elementos, pero no esperaban que la lógica circular fuese tan explosiva, dice Krugman. El contagio a Malasia, Indonesia y Corea del Sur lo explica señalando que

viernes, 24 de abril de 2009

Economía Moral - Julio Boltvinik

Economía Moral

Julio Boltvinik

L

Suscribirse a:

Enviar comentarios (Atom)

No hay comentarios:

Publicar un comentario